국세청은 종합소득세 신고가 낯선 근로자들을 위하여 한 번 더 확인해보면 좋을 근로소득 신고 유의사항을 모아 안내를 하였다.

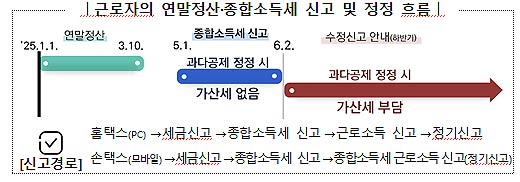

특히, 연말정산 실수로 세금을 적게 낸 근로자라면 종합소득세 신고 기한인 6.2.(월)까지 이를 정정 신고하여야 가산세 부담이 없으므로 자주 발생하는 연말정산 실수 유형을 유의하여 살펴보시기 바랍니다.

1. 연말정산 때 실수로 많이 받은 공제가 있는 경우

국세청은 신고내용을 분석해 과다공제한 것으로 추정되는 근로자를 대상으로 매년 하반기에 수정신고를 안내하고 있습니다.

만일 근로자가 공제·감면을 실수하여 소득세를 적게 냈다면 수정신고 시 과소신고 가산세1)와 납부지연 가산세2)를 부담해야 하지만, 미리 종합소득세 신고기한까지 정정 신고하면 가산세 부담을 피할 수 있습니다.

1) 적게 신고한 세액의 10% (거짓 증빙 제출 등 부당하게 적게 신고한 경우 40%)

2) 적게 납부한 세액에 대해 1일당 22/100,000 (1년 납부지연 시 본세의 약 8%)

ㅣ 연말정산 주요 실수 체크 리스트 ㅣ

① 부양가족 공제

✔ 부양가족으로 신고한 (조)부모님이나 자녀의 ’24년 소득*이 100만원(근로소득만 있는 경우 총급여 500만원)을 초과한 것은 아닌지?

* 근로, 사업, 양도, 퇴직소득 및 2천만원을 초과하는 금융소득(이자·배당)

※ 〔연말정산 시스템 개편〕 국세청이 확보한 ’24년 상반기 소득 자료만으로 소득초과자 분석

✔ 본인이 부양가족으로 신고한 (조)부모님이나 자녀를 다른 가족도 부양가족으로 신고한 것은 아닌지?

* (중복공제 시 인정 순서) ① 배우자 → ② 직전 연도 공제받은 가족 →③ 종합소득이 가장 많은 가족

기본공제 대상이 아닌 부양가족에 대해서는 경로우대·장애인 등 추가공제뿐 아니라, 신용카드·현금영수증 사용금액, 보험료·교육비·기부금 지출액도 공제받을 수 없음

② 주택자금 공제

✔ ’24.12.31.기준 1주택 이상 보유 세대에 해당함에도 전세자금대출 원리금 상환액 또는 주택청약저축 납입액을 소득공제 받았거나. 월세 지출액을 세액공제 받은 것은 아닌지?

✔ ’24.12.31.기준 2주택 이상 보유 세대에 해당하거나, 취득 시 기준시가 요건*을 초과한 주택담보대출의 이자상환액을 소득공제 받은 것은 아닌지?

* ’24.1.1.이후 취득 시 기준시가 6억원 이하 주택만 이자상환액 공제 가능

③ 의료비 세액공제

✔ 실손 의료보험금을 돌려받고 나서 이를 의료비 지출액에서 차감하지 않고 지출액 전액을 세액공제 받은 것은 아닌지?

④ 기부금 세액공제

✔ 발급받은 기부금영수증이 적격 기부금단체에 기부하고 받은 영수증인지?

✔ 동일한 기부금영수증으로 이미 다른 가족이 연말정산 때 세액공제 받았거나 종합소득세 신고 시 사업소득 필요경비로 산입한 것은 아닌지?

2. 연말정산 때 미처 못 받은 공제가 있는 경우

연말정산 때 월세 계약서 등 지출 증빙을 늦게 확인했거나 새로 생긴 공제에 대해 요건을 잘 몰라서, 또는 간소화자료를 제 때 제출하지 못해 놓쳤던 공제·감면은 직접 종합소득세 신고하여 반영하면 됩니다.

신고 결과 추가로 발생하는 환급금은 신고기한(6.2.) 부터 30일 내에, 종합소득세 신고서에 기재한 본인 명의의 계좌로 받을 수 있습니다.

※ 지방소득세는 종합소득세 환급 후 4주 이내에 관할 지방자치단체를 통해 지급

ㅣ 주요 공제혜택 누락 사례 ㅣ

① 월세액 세액공제

✔ 월세 지출 증빙(현금영수증 · 계좌이체 내역), 임대차 계약서 등 공제 증빙 수집이 늦어져 세액공제를 놓쳤던 것은 아닌지?

② 교육비 세액공제

✔ 취학 전 아동의 학원비 등 수동(종이) 발급받은 교육비 영수증을 누락했거나, 증빙 수집이 늦어져 제출하지 못했던 국외 교육비가 있는 것은 아닌지?

③ 기부금 세액공제

✔ ’24년 이전에 기부하고 공제받지 않은 이월기부금 공제*를 누락했거나, ’24년 중 발급받은 수동(종이) 기부금 영수증을 빠뜨린 것은 없는지?

* [공제율] 1천만원 이하·초과 : (’21·’22년) 20% · 35% → (’23년~) 15% · 30%

④ 혼인세액공제

✔ ’24년 중 혼인신고를 했으나 혼인세액공제 적용을 누락한 것은 아닌지?

*’24~’26년 중 혼인신고한 거주자에 한하여 생애 1회만 적용 가능

3 . 다양한 소득이 있거나 두 개 이상의 회사에서 근무한 근로자인 경우

’24년 중 근로소득 외에 인터넷 쇼핑몰 운영 등으로 인한 사업소득이나 강연료 등의 기타소득* 또는 2천만 원 이상 이자·배당소득이 있는 근로자는 해당 소득과 근로소득을 합산하여 종합소득세를 신고해야 합니다.

* 기타소득금액이 연 300만원을 초과한 근로자는 종합소득세 합산 신고가 필수

다른 소득이 없는 근로자라 하더라도 두 군데 이상의 회사에서 급여를 받고 이를 연말정산 때 합산하지 못했다면, 회사별로 원천징수영수증 내역을 확인하여 6.2.(월)까지 이를 합산해 종합소득세를 신고해야 합니다.

회사별로 연말정산을 이행한 경우에도 합산하여 신고하지 않으면 과소신고 및 납부지연 가산세가 부과되니 유의하여 주시기 바랍니다.

나의 홈택스에서 근로소득 원천징수 영수증 확인하기

홈택스 우측 상단 ‘나의 홈택스’ → 나의 소득·연말정산 → 지급명세서 등 제출내역

국세청은 연말정산 시스템을 개편하여 상반기 소득기준을 초과한 부양가족의 간소화 자료 제공을 원천 차단하는 등 추후 납세자가 과다공제로 인해 가산세를 부담하는 등의 불편을 겪지 않도록 노력하고 있습니다.

근로소득 신고 관련 궁금한 사항은 국세청 누리집의 「연말정산 종합안내」 또는 국세상담센터(☎126 → 0)를 참고하여 주시기 바랍니다.

[경로] 국세청 누리집 (www.nts.go.kr) ⇨ 국세신고안내 ⇨ 개인・법인신고안내 ⇨ 연말정산 종합안내

국세청은 종합소득세 신고가 낯선 근로자들을 위하여 한 번 더 확인해보면 좋을 근로소득 신고 유의사항을 모아 안내를 하였다.특히, 연말정산 실수로 세금을 적게 낸 근로자라면 종합소득세 신고 기한인 6.2.(월)까지 이를 정정 신고하여야 가산세 부담이 없으므로 자주 발생하는 연말정산 실수 유형을 유의하여 살펴보시기 바랍니다.1. 연말정산 때 실수로 많이 받은 공제가 있는 경우국세청은 신고내용을 분석해 과다공제한 것으로 추정되는 근로자를 대상으로 매년 하반기에 수정신고를 안내하고 있습니다.만일 근로자가 공제·감면을 실수하여 소득세를 적게 냈다면 수정신고 시 과소신고 가산세1)와 납부지연 가산세2)를 부담해야 하지만, 미리 종합소득세 신고기한까지 정정 신고하면 가산세 부담을 피할 수 있습니다.1) 적게 신고한 세액의 10% (거짓 증빙 제출 등 부당하게 적게 신고한 경우 40%)2) 적게 납부한 세액에 대해 1일당 22/100,000 (1년 납부지연 시 본세의 약 8%)ㅣ 연말정산 주요 실수 체크 리스트 ㅣ① 부양가족 공제✔ 부양가족으로 신고한 (조)부모님이나 자녀의 ’24년 소득*이 100만원(근로소득만 있는 경우 총급여 500만원)을 초과한 것은 아닌지?* 근로, 사업, 양도, 퇴직소득 및 2천만원을 초과하는 금융소득(이자·배당)※ 〔연말정산 시스템 개편〕 국세청이 확보한 ’24년 상반기 소득 자료만으로 소득초과자 분석✔ 본인이 부양가족으로 신고한 (조)부모님이나 자녀를 다른 가족도 부양가족으로 신고한 것은 아닌지?* (중복공제 시 인정 순서) ① 배우자 → ② 직전 연도 공제받은 가족 →③ 종합소득이 가장 많은 가족기본공제 대상이 아닌 부양가족에 대해서는 경로우대·장애인 등 추가공제뿐 아니라, 신용카드·현금영수증 사용금액, 보험료·교육비·기부금 지출액도 공제받을 수 없음② 주택자금 공제✔ ’24.12.31.기준 1주택 이상 보유 세대에 해당함에도 전세자금대출 원리금 상환액 또는 주택청약저축 납입액을 소득공제 받았거나. 월세 지출액을 세액공제 받은 것은 아닌지?✔ ’24.12.31.기준 2주택 이상 보유 세대에 해당하거나, 취득 시 기준시가 요건*을 초과한 주택담보대출의 이자상환액을 소득공제 받은 것은 아닌지?* ’24.1.1.이후 취득 시 기준시가 6억원 이하 주택만 이자상환액 공제 가능③ 의료비 세액공제✔ 실손 의료보험금을 돌려받고 나서 이를 의료비 지출액에서 차감하지 않고 지출액 전액을 세액공제 받은 것은 아닌지?④ 기부금 세액공제✔ 발급받은 기부금영수증이 적격 기부금단체에 기부하고 받은 영수증인지?✔ 동일한 기부금영수증으로 이미 다른 가족이 연말정산 때 세액공제 받았거나 종합소득세 신고 시 사업소득 필요경비로 산입한 것은 아닌지?2. 연말정산 때 미처 못 받은 공제가 있는 경우연말정산 때 월세 계약서 등 지출 증빙을 늦게 확인했거나 새로 생긴 공제에 대해 요건을 잘 몰라서, 또는 간소화자료를 제 때 제출하지 못해 놓쳤던 공제·감면은 직접 종합소득세 신고하여 반영하면 됩니다.신고 결과 추가로 발생하는 환급금은 신고기한(6.2.) 부터 30일 내에, 종합소득세 신고서에 기재한 본인 명의의 계좌로 받을 수 있습니다.※ 지방소득세는 종합소득세 환급 후 4주 이내에 관할 지방자치단체를 통해 지급ㅣ 주요 공제혜택 누락 사례 ㅣ① 월세액 세액공제✔ 월세 지출 증빙(현금영수증 · 계좌이체 내역), 임대차 계약서 등 공제 증빙 수집이 늦어져 세액공제를 놓쳤던 것은 아닌지?② 교육비 세액공제✔ 취학 전 아동의 학원비 등 수동(종이) 발급받은 교육비 영수증을 누락했거나, 증빙 수집이 늦어져 제출하지 못했던 국외 교육비가 있는 것은 아닌지?③ 기부금 세액공제✔ ’24년 이전에 기부하고 공제받지 않은 이월기부금 공제*를 누락했거나, ’24년 중 발급받은 수동(종이) 기부금 영수증을 빠뜨린 것은 없는지?* [공제율] 1천만원 이하·초과 : (’21·’22년) 20% · 35% → (’23년~) 15% · 30%④ 혼인세액공제✔ ’24년 중 혼인신고를 했으나 혼인세액공제 적용을 누락한 것은 아닌지?*’24~’26년 중 혼인신고한 거주자에 한하여 생애 1회만 적용 가능3 . 다양한 소득이 있거나 두 개 이상의 회사에서 근무한 근로자인 경우’24년 중 근로소득 외에 인터넷 쇼핑몰 운영 등으로 인한 사업소득이나 강연료 등의 기타소득* 또는 2천만 원 이상 이자·배당소득이 있는 근로자는 해당 소득과 근로소득을 합산하여 종합소득세를 신고해야 합니다.* 기타소득금액이 연 300만원을 초과한 근로자는 종합소득세 합산 신고가 필수다른 소득이 없는 근로자라 하더라도 두 군데 이상의 회사에서 급여를 받고 이를 연말정산 때 합산하지 못했다면, 회사별로 원천징수영수증 내역을 확인하여 6.2.(월)까지 이를 합산해 종합소득세를 신고해야 합니다.회사별로 연말정산을 이행한 경우에도 합산하여 신고하지 않으면 과소신고 및 납부지연 가산세가 부과되니 유의하여 주시기 바랍니다.나의 홈택스에서 근로소득 원천징수 영수증 확인하기홈택스 우측 상단 ‘나의 홈택스’ → 나의 소득·연말정산 → 지급명세서 등 제출내역국세청은 연말정산 시스템을 개편하여 상반기 소득기준을 초과한 부양가족의 간소화 자료 제공을 원천 차단하는 등 추후 납세자가 과다공제로 인해 가산세를 부담하는 등의 불편을 겪지 않도록 노력하고 있습니다.근로소득 신고 관련 궁금한 사항은 국세청 누리집의 「연말정산 종합안내」 또는 국세상담센터(☎126 → 0)를 참고하여 주시기 바랍니다.[경로] 국세청 누리집 (www.nts.go.kr) ⇨ 국세신고안내 ⇨ 개인・법인신고안내 ⇨ 연말정산 종합안내

국세청은 종합소득세 신고가 낯선 근로자들을 위하여 한 번 더 확인해보면 좋을 근로소득 신고 유의사항을 모아 안내를 하였다.특히, 연말정산 실수로 세금을 적게 낸 근로자라면 종합소득세 신고 기한인 6.2.(월)까지 이를 정정 신고하여야 가산세 부담이 없으므로 자주 발생하는 연말정산 실수 유형을 유의하여 살펴보시기 바랍니다.1. 연말정산 때 실수로 많이 받은 공제가 있는 경우국세청은 신고내용을 분석해 과다공제한 것으로 추정되는 근로자를 대상으로 매년 하반기에 수정신고를 안내하고 있습니다.만일 근로자가 공제·감면을 실수하여 소득세를 적게 냈다면 수정신고 시 과소신고 가산세1)와 납부지연 가산세2)를 부담해야 하지만, 미리 종합소득세 신고기한까지 정정 신고하면 가산세 부담을 피할 수 있습니다.1) 적게 신고한 세액의 10% (거짓 증빙 제출 등 부당하게 적게 신고한 경우 40%)2) 적게 납부한 세액에 대해 1일당 22/100,000 (1년 납부지연 시 본세의 약 8%)ㅣ 연말정산 주요 실수 체크 리스트 ㅣ① 부양가족 공제✔ 부양가족으로 신고한 (조)부모님이나 자녀의 ’24년 소득*이 100만원(근로소득만 있는 경우 총급여 500만원)을 초과한 것은 아닌지?* 근로, 사업, 양도, 퇴직소득 및 2천만원을 초과하는 금융소득(이자·배당)※ 〔연말정산 시스템 개편〕 국세청이 확보한 ’24년 상반기 소득 자료만으로 소득초과자 분석✔ 본인이 부양가족으로 신고한 (조)부모님이나 자녀를 다른 가족도 부양가족으로 신고한 것은 아닌지?* (중복공제 시 인정 순서) ① 배우자 → ② 직전 연도 공제받은 가족 →③ 종합소득이 가장 많은 가족기본공제 대상이 아닌 부양가족에 대해서는 경로우대·장애인 등 추가공제뿐 아니라, 신용카드·현금영수증 사용금액, 보험료·교육비·기부금 지출액도 공제받을 수 없음② 주택자금 공제✔ ’24.12.31.기준 1주택 이상 보유 세대에 해당함에도 전세자금대출 원리금 상환액 또는 주택청약저축 납입액을 소득공제 받았거나. 월세 지출액을 세액공제 받은 것은 아닌지?✔ ’24.12.31.기준 2주택 이상 보유 세대에 해당하거나, 취득 시 기준시가 요건*을 초과한 주택담보대출의 이자상환액을 소득공제 받은 것은 아닌지?* ’24.1.1.이후 취득 시 기준시가 6억원 이하 주택만 이자상환액 공제 가능③ 의료비 세액공제✔ 실손 의료보험금을 돌려받고 나서 이를 의료비 지출액에서 차감하지 않고 지출액 전액을 세액공제 받은 것은 아닌지?④ 기부금 세액공제✔ 발급받은 기부금영수증이 적격 기부금단체에 기부하고 받은 영수증인지?✔ 동일한 기부금영수증으로 이미 다른 가족이 연말정산 때 세액공제 받았거나 종합소득세 신고 시 사업소득 필요경비로 산입한 것은 아닌지?2. 연말정산 때 미처 못 받은 공제가 있는 경우연말정산 때 월세 계약서 등 지출 증빙을 늦게 확인했거나 새로 생긴 공제에 대해 요건을 잘 몰라서, 또는 간소화자료를 제 때 제출하지 못해 놓쳤던 공제·감면은 직접 종합소득세 신고하여 반영하면 됩니다.신고 결과 추가로 발생하는 환급금은 신고기한(6.2.) 부터 30일 내에, 종합소득세 신고서에 기재한 본인 명의의 계좌로 받을 수 있습니다.※ 지방소득세는 종합소득세 환급 후 4주 이내에 관할 지방자치단체를 통해 지급ㅣ 주요 공제혜택 누락 사례 ㅣ① 월세액 세액공제✔ 월세 지출 증빙(현금영수증 · 계좌이체 내역), 임대차 계약서 등 공제 증빙 수집이 늦어져 세액공제를 놓쳤던 것은 아닌지?② 교육비 세액공제✔ 취학 전 아동의 학원비 등 수동(종이) 발급받은 교육비 영수증을 누락했거나, 증빙 수집이 늦어져 제출하지 못했던 국외 교육비가 있는 것은 아닌지?③ 기부금 세액공제✔ ’24년 이전에 기부하고 공제받지 않은 이월기부금 공제*를 누락했거나, ’24년 중 발급받은 수동(종이) 기부금 영수증을 빠뜨린 것은 없는지?* [공제율] 1천만원 이하·초과 : (’21·’22년) 20% · 35% → (’23년~) 15% · 30%④ 혼인세액공제✔ ’24년 중 혼인신고를 했으나 혼인세액공제 적용을 누락한 것은 아닌지?*’24~’26년 중 혼인신고한 거주자에 한하여 생애 1회만 적용 가능3 . 다양한 소득이 있거나 두 개 이상의 회사에서 근무한 근로자인 경우’24년 중 근로소득 외에 인터넷 쇼핑몰 운영 등으로 인한 사업소득이나 강연료 등의 기타소득* 또는 2천만 원 이상 이자·배당소득이 있는 근로자는 해당 소득과 근로소득을 합산하여 종합소득세를 신고해야 합니다.* 기타소득금액이 연 300만원을 초과한 근로자는 종합소득세 합산 신고가 필수다른 소득이 없는 근로자라 하더라도 두 군데 이상의 회사에서 급여를 받고 이를 연말정산 때 합산하지 못했다면, 회사별로 원천징수영수증 내역을 확인하여 6.2.(월)까지 이를 합산해 종합소득세를 신고해야 합니다.회사별로 연말정산을 이행한 경우에도 합산하여 신고하지 않으면 과소신고 및 납부지연 가산세가 부과되니 유의하여 주시기 바랍니다.나의 홈택스에서 근로소득 원천징수 영수증 확인하기홈택스 우측 상단 ‘나의 홈택스’ → 나의 소득·연말정산 → 지급명세서 등 제출내역국세청은 연말정산 시스템을 개편하여 상반기 소득기준을 초과한 부양가족의 간소화 자료 제공을 원천 차단하는 등 추후 납세자가 과다공제로 인해 가산세를 부담하는 등의 불편을 겪지 않도록 노력하고 있습니다.근로소득 신고 관련 궁금한 사항은 국세청 누리집의 「연말정산 종합안내」 또는 국세상담센터(☎126 → 0)를 참고하여 주시기 바랍니다.[경로] 국세청 누리집 (www.nts.go.kr) ⇨ 국세신고안내 ⇨ 개인・법인신고안내 ⇨ 연말정산 종합안내